definiție nebancată

„Nebancat” este un termen informal pentru adulții care nu folosesc bănci sau instituții bancare în nici un fel. ... De asemenea, persoanele nebancare nu au, de obicei, asigurări, pensii sau orice alt tip de servicii profesionale legate de bani.

- Care este diferența dintre nebancat și subbancat?

- Cine este considerat subbancat?

- Este nebancat un cuvânt?

- Ce este zona nebancată?

- De ce este rău să fii nebancat?

- De ce cineva nu ar avea un cont bancar?

- Câți oameni nu au un cont bancar în lume?

- Împrumutătorii câștigă bani percepând dobânzi debitorilor?

- Care sunt unele dintre serviciile financiare la care nu au acces cei subbancari nebancari?

- Ce este opusul subbăncii?

- Cine a introdus incluziunea financiară?

Care este diferența dintre nebancat și subbancat?

Persoanele care au un cont bancar, dar, de asemenea, accesează servicii financiare alternative, cum ar fi împrumuturile pe termen scurt pe zi de plată, serviciile de încasare a cecurilor și cardurile de debit preplătite, sunt de obicei denumite subbancare. Unele gospodării sunt considerate nebancare, deoarece nu folosesc deloc bănci sau servicii financiare.

Cine este considerat subbancat?

Gospodăriile sunt în general desemnate ca gospodării subbancare dacă au folosit opțiuni de finanțare alternative în anii precedenți. Aceasta include mandatele și serviciile de închiriere către proprii și conturile pentru aproape 67 de milioane de americani.

Este nebancat un cuvânt?

nebancat. adj. Nu aveți sau nu ați avut niciodată un cont de economii, cecuri sau alt cont la o bancă. Oameni care sunt nebancati.

Ce este zona nebancată?

Un „centru rural nebancar” (URC) este un centru rural (nivelurile 5 și 6) care nu are un punct bancar activat CBS al unei bănci comerciale programate, o bancă mică de finanțare, o bancă de plăți sau o bancă rurală regională și nici sucursală a băncii locale sau a unei bănci cooperatiste autorizate pentru efectuarea operațiunilor bancare bazate pe clienți ...

De ce este rău să fii nebancat?

Gospodăriile nebancare, pe care FDIC le definește ca fiind cele care nu au un cont la o instituție asigurată, nu pot folosi conturi de economii pentru a construi fonduri de urgență și nu pot apela la instrumente de economisire a timpului pentru tranzacții precum plata facturilor și transferul de bani.

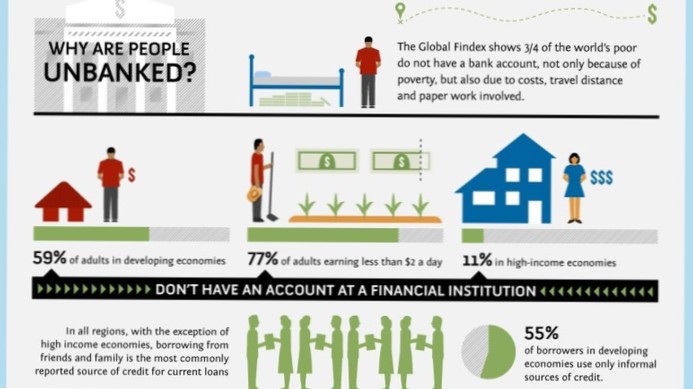

De ce cineva nu ar avea un cont bancar?

Unele motive pentru care o persoană ar putea să nu aibă un cont bancar includ: Lipsa accesului printr-o sucursală bancară din apropiere sau telefon mobil. Taxe minime de sold. Neîncredere în sistemul bancar.

Câți oameni nu au un cont bancar în lume?

La nivel global, aproximativ 1.7 miliarde de adulți rămân nebancari - fără un cont la o instituție financiară sau prin intermediul unui furnizor de bani mobili.

Împrumutătorii câștigă bani percepând dobânzi debitorilor?

În general, băncile câștigă bani împrumutând bani de la deponenți și compensându-i cu o anumită rată a dobânzii. Băncile vor împrumuta banii împrumutătorilor, vor percepe debitorilor o rată a dobânzii mai mare și vor profita de marja ratei dobânzii.

Care sunt unele dintre serviciile financiare la care nu au acces cei subbancari nebancari?

Fără un istoric de creditare, persoanele fizice nebancate și subbancate nu vor putea accesa împrumuturi. ... Băncile oferă instrumente de consolidare a creditelor care nu sunt disponibile prin intermediul serviciilor financiare alternative. Multe bănci oferă carduri de credit securizate clienților lor fără istoric de credit sau credit slab.

Ce este opusul subbăncii?

Mulți oameni fac banci undeva. Cei care nu sunt „nebancari” și cei care în mare parte nu sunt „subbănci”: conform cercetărilor FDIC, aproape 16 milioane de adulți americani sunt nebancari; 24 suplimentare.5 milioane sunt subbancate, depinzând de servicii precum împrumuturi pe zi de plată, avansuri de numerar și alte produse „alternative”.

Cine a introdus incluziunea financiară?

Conceptul de incluziune financiară a fost introdus pentru prima dată în India în 2005 de către Reserve Bank of India. Obiectivele incluziunii financiare sunt de a furniza următoarele: Un cont bancar de bază, simplu, pentru efectuarea și primirea plăților. Economisirea produselor (inclusiv investiții și pensii)

Nimeni nu a comentat acest articol încă.